Новости рынков |Morgan Stanley прогнозирует падение рынков на 15% к концу года

- 08 сентября 2021, 10:37

- |

👉 Рынок акций может упасть на 15% до конца года

👉 Несмотря на то, что Банк оптимистично смотрит на экономику, ссылаясь на хорошие перспективы капитальных затрат и укрепления рынков труда, его все больше беспокоит слишком высокая рыночная оценка акций

«Проблема в том, что рынки переоценены и уязвимы, особенно с учетом того, что с минимума марта 2020 года коррекции не превышали 10%. Глобальный инвестиционный комитет банка ожидает отката фондового рынка на 10–15% до конца года. Ежедневный рост основных фондовых индексов США в августе и первых числах сентября до новых максимумов вопреки тревожным событиям по принципу «преодоления стены беспокойства» больше не конструктивен. Индексы не обращают внимания ни на рост числа госпитализированных с коронавирусом, ни на резкое падение доверия потребителей, ни на более высокие процентные ставки, ни на значительные геополитические сдвиги»

👉 Так же в обзоре Morgan Stanley рассматривает акции крупных технологических компаний. По мнению аналитиков, эти бумаги ведут себя не так, как полагается вести себя акциям в середине цикла. В то время как бумаги циклических компаний и компаний малой капитализации снижаются, соотношение рыночной стоимости к прибыли бигтехов остается на высоком уровне

«По мере того как бизнес и рыночные циклы проходят через спад, восстановление и переход к росту, процентные ставки обычно начинают нормализовываться, а соотношение цена/прибыль (P / E) падает, поскольку прирост акций все больше зависит от роста прибыли. Но ведущие технологические компании идут против правил. Инвесторы, похоже, верят в Федеральную резервную систему с ее мастерски проработанными нюансами для достижения целей ее политики»

👉 Между тем, по словам Шалетт, более высокие реальные процентные ставки должны оказывать давление на P/E , но этого не происходит

👉 Она предложила клиентам перебалансировать портфели в пользу высококачественных акций цикличных компаний, особенно финансового сектора

👉 Кроме того, она посоветовала поискать компании, которые постоянно платят дивиденды в таких секторах, как потребительские услуги, товары первой необходимости и здравоохранение

www.marketwatch.com/story/stocks-may-fall-15-by-year-end-warns-morgan-stanley-here-are-some-portfolio-moves-investors-might-consider-11631057723

- комментировать

- Комментарии ( 3 )

Новости рынков |Goldman Sachs назвал семь причин для снижения S&P 500

- 22 июля 2021, 18:13

- |

👉 В июле был зафиксирован мощный приток капитала на рынок акций США, и в августе Goldman Sachs ждет как минимум ослабления этого тренда, а то и его разворота

В последние 30 лет в августе обычно фиксировался максимальный отток капитала в году. В среднем он составлял 0,15% от капитализации рынка акций США. При текущей капитализации в $22 трлн отток может составить $33 млрд

👉 В первом полугодии приток капитала в биржевые фонды акций (ETF) в США составил $500 млрд, что является рекордом для любого полного года за всю историю

Но что, если ситуация изменится? Каждый доллар, вложенный в SPY (крупнейший ETF, ориентированный на S&P 500), означает автоматическое вложение $0,23 в акции пяти крупнейших компаний индекса. А каждый доллар, вложенный в QQQ (крупнейший ETF, ориентированный на Nasdaq 100), означает автоматическое вложение $0,41 в акции пяти крупнейших компаний индекса. Если приток капитала трансформируется в его отток, то вы больше не увидите широкого роста рынка. И тогда инвесторам придется решать, какие сектора продавать

👉 В июле был зафиксирован рекордный объем сделок с колл-опционами на отдельные акции. В июле Goldman ждет снижения этого показателя, а это обычно означает и общее снижение рынка в целом

👉 Недавно экспирировался большой объем опционов, и теперь рынок может двигаться более свободно

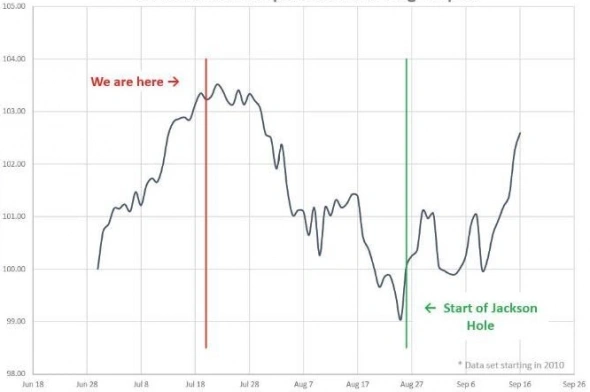

Мы думаем, что накануне симпозиума в Джексон Хоул (26-28 августа) институциональные инвесторы будут покупать защиту от снижения рынка. На этой неделе объем сделок с пут-опционами, включая покупку медвежьих спредов, который прошел через наш торговый деск, оказался рекордным за любую неделю текущего года

👉 Goldman Sachs отмечает снижение рыночной ликвидности, и это создает медвежьи риски

👉 Высокий объем эмиссии акций нейтрализует позитив от обратного выкупа акций: компании-покупатели встречают таких же продавцов

Мы ждем снижения S&P 500 на 5%, которое будет выкуплено ближе к симпозиуму в Джексон Хоул

www.profinance.ru/news/2021/07/22/c2wp-goldman-sachs-nazval-sem-prichin-dlya-snizheniya-s-p-500.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс